昨年(2020年)、新型コロナウィルスの蔓延により日本は財政破綻するのではないか?といった話がにわかに叫ばれました。私も少し心配しました。

それから一年以上経ち、新型コロナウィルスの脅威は今なお続いていますが、財政破綻についてはあまり言われなくなった気がします。

実際のところ、どうなのでしょう?

直近5年程度は破綻の確率はそこまで高く無いと思います。

(それ以降は景気や政府の動向によりますが、そこまで大きくは変わらないと予想)

今回の記事では、人々を不安に陥れたハイパーインフレ、預金封鎖、財政破綻について書きました。

目次

ハイパーインフレについて

ハイパーインフレとはどのようにして起こるのか。

それは、通貨を大量発行するか、物不足によって起こります。

物価は次の公式によって求まります。

物価 = 通貨の流通量 ÷ 物の流通量

上記の式から、「通貨の流通量」の増加によりインフレが進みます。ハイパーインフレの要因となった例を挙げると、国の借金返済のために通貨を大量に発行したケースが挙げられます。お金の流通量が増えたことでお金の価値が下がり、反対に物価が上がったという事です。

「物の流通量」が減ってもインフレが進みます。生産活動が低下するケースが挙げられます。例を挙げると、ソビエト連邦の崩壊後のロシアでは、民間で自由に生産活動が出来るようになりました。しかし、それまで政府の指示で生産活動していたため、需要に見合う生産が出来なかったというケースが有ります。

この他には、通貨の信用が下がった場合、その通貨が無価値になる事を恐れて実物資産で持とうとする人が増えます。物で持つという事は、銀行に預けていたお金が市場に出回るので通貨の流通量が増えることになります。逆に、実物資産が個人や企業の手元に保管されるので流通量が減りハイパーインフレになる、という事もある様です。

日本に関してはどうかというと、借金が多い事が言われています。そのためそれを解決するために通貨を発行して借金を薄める可能性も考えられますが、現状その必要は有りません。必要ない理由は財政破綻の説明の中で記載します。

預金封鎖について

銀行個別の問題を除けば、預金封鎖になる原因は以下が考えられます。

- 政府がお金を支払えなくなったとき

- 人の活動に制限をしたいとき

- ハイパーインフレを防ぎたいとき

それぞれについてみていきましょう。

政府がお金を支払えなくなったとき

政府が借金を重ねてその支払いが出来なくなった時の事を指します。つまり、財政破綻です。

銀行に預けているお金を政府が差し押さえて、海外からの借金の返済に充てるといった事が考えられます。

ちなみに、日本の場合は海外からの借金はほとんど無いため、借金返済のための預金封鎖は起こりません。ただし、国債という形で国民から借金をしているので、それを踏み倒す意味での預金封鎖は有るかもしれませんね。

日本が財政破綻するかどうかについては後述します。

人の活動に制限をしたいとき

現在の例で言うと、コロナの蔓延を防止するためには人の活動に制限をかけるのが有効です。

お金が有ると、レジャーや飲食に出かける人が当然います。

それを防ぐために預金封鎖をする、という事は有りえます。

ただし、これはあくまで例で、日本は預金封鎖をしてまで活動制限をする事は無いでしょう。

ハイパーインフレを防ぎたいとき

先述の通り、物の流通量に対するお金の流通量が増えることがハイパーインフレの要因になります。

それを防ぐために、個人の預金を封鎖してお金の流通を抑えるという事も有ります。

例えば、生活必需品の工場の多くが何らかの要因で閉鎖して、物の流通量が減った場合、お金の流通量の比率が高まりインフレが起こります。

そのため、預金封鎖(引き出し額の制限)をすることでお金の流通量を制限してインフレを抑えるというケースが有ります。

なお、コロナの蔓延により工場の活動が多少低下していますが、そこまで大きな低下では無いため目立ったインフレは起きていない様です。

財政破綻について

財政破綻は負債の返済目処が立たなくなったときになります。

日本はどうかというと、冒頭でも述べた通り、直近では破綻しないと考えています。

そう考えた要因は以下の点です。

- 日本の資産と負債

- デフォルトリスク

それぞれ解説します。

日本の資産と負債

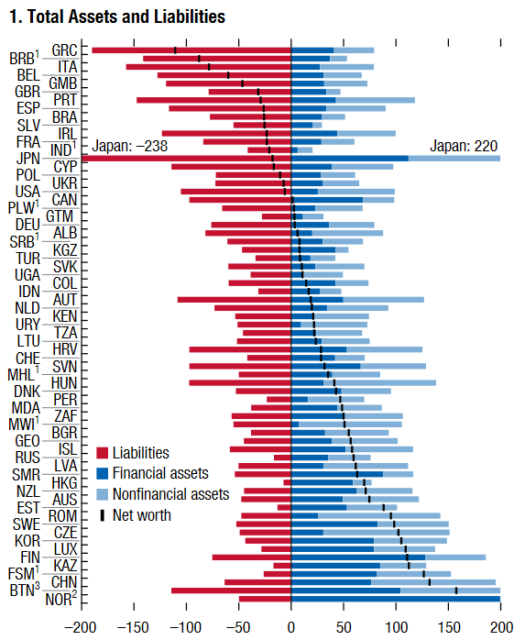

新しい情報が見つからなかったので2018年時点の情報になってしまいますが、以下の図から確認します。

日本は負債が多いと言われており、下図を見るとGDPに対する負債の割合はギリシャ(図の一番上のGRC)を抜いて多い238%となっています。

テレビの報道では負債だけを切り抜かれているので不安になりますね。

しかし資産を見ると、220%の資産が有ります。なので、差し引くと18%の負債です。

こう考えると、そこまで酷い状況には見えません。

ちなみに、下図の一番上(GRC)がギリシャですが、資産が少なく、差し引いても100%を超える負債があるので破綻しても仕方がなかったと言えますね。

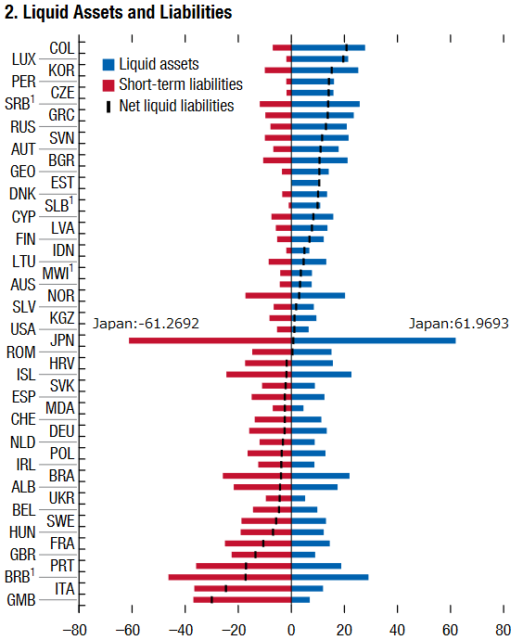

また、以下の流動資産と負債を見ても、流動資産の方が若干高いです。

流動資産は1年以内に現金化できる資産、流動負債は1年以内に返却しなければならない資産です。

このことから、借金返済のためにハイパーインフレするほどの通貨を発行する事は無いと言えます。(もっとも、この情報は2018年の情報なのでちょっと古いですが・・・)

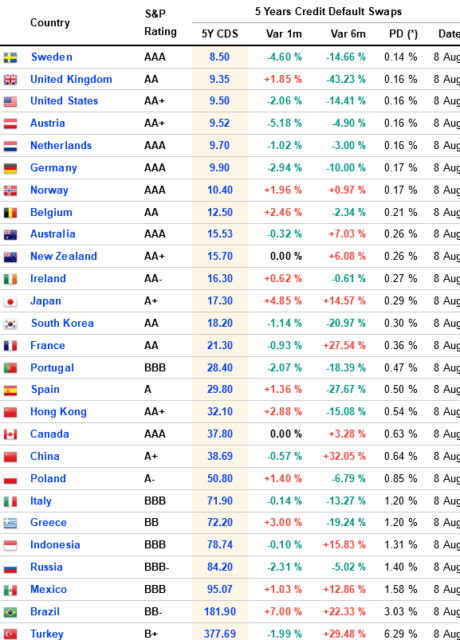

デフォルトリスク

世界の国々で国債を発行していますが、デフォルト(債務不履行)により買い手が損失を被る場合に備える保険が有り、これをCDS(Credit default swap)と言います。

CDSの値が高いほどデフォルトリスクが高いと言え、年間の保険料は以下の式で求まります。

年間の保険料 = 国債の価格 × CDSの値 ÷ 100

以下の図だと、「5Y CDS」が左記「CDSの値」にあたります。5年国債に対する値という事ですね。

日本の場合は17.30(2021年8月8日時点)なので、5年国債を買って5年でデフォルトになった場合は国債の価格に対して0.865%(CDSの値 ÷ 100 × 5(年分))を払って元本が保障されるという事です。

つまり、ある意味5年以内の日本のデフォルト率は0.865%以下と言えるでしょう。この率と同じ確率でデフォルトが起こる様なら保険会社は損をするので、保険会社はデフォルト率よりも高い保険料を設定しているということですね。

財政破綻とデフォルトは厳密には違いますが、「財政破綻しそうという」人がいたら下図を元に破綻しそうに無い旨説明して良いかと思います。

ちなみに、下図に載っているS&P Ratingは債務者の信用格付けのため、これも参考にして良いとは思いますがCDS値と判断基準が違う様です。AAAのカナダがCDS値37.80になっていることから、デフォルト率とは直接関係無いようです。

まとめ

上記の結果より、ハイパーインフレ、預金封鎖、財政破綻どれも当面は起こりそうに無いという事が判ったのではないでしょうか。

マスコミはマイナスイメージばかり強調して人々を不安に陥れるため、ノイローゼになる方もいらっしゃるのではないでしょうか。

正しい情報を入手することで、余計な不安は抱え込まないようにしましょう。

なお、私は経済の専門家ではありません。なので、長期に渡っての展望は全く判りませんし、細かい事を書くと墓穴を掘るので書きません。しかしながら、財政破綻という意味で言うと、CDSである程度の目安を知ることは出来るので、参考にして頂ければと思います。

CDSを目安に勧めている理由は、保険会社が商売のために求めている数値だからです。下手な経済学者の求めた数値よりもよっぽど信頼できるのではないでしょうか?なぜなら、この数値が間違っていたら単純に保険会社が損失を被るだけではなく、会社自体の信頼を失うからです。各国の国債を扱っているのだから尚更です。

ただし、この数値も長期の経済動向については示していません。政治や各企業の努力によって変わってくる部分が大きいからでしょう。また、政治や企業は私たち個人の意見によって変わってくるところは少なからずあると思います。

つまり、今後日本が財政破綻するか否かは私たちひとりひとりの意識に影響するという事です。

現在は何とかなっていますが、個人の権利ばかりを求めていると将来的に破綻しかねません。より良い未来を残すために、どのように行動したら良いか考えて頂くきっかけになれば良いと思います。

オマケ

O前研一氏という経営コンサルタントの方が「日本が財政破綻する確率は100%」と言っています。そんなO前氏ですが、経済学者の高橋洋一氏が以下のように言ったところ何も反論出来なかったそうです。

「O前さん、言い耳寄りな話が有りますよ。CDSに入られたらどうですか?60倍(10年で破綻した場合の投資効果)ですって。何だったら、お金が無いんだったら私がお金をお貸ししましょうか」

そんなやり取りをテレビ番組の収録でしたものだから番組が潰れてしまったそうです。

何が言いたいかというと、やたらと人の不安を駆り立てる人は、その不安につけこんで自分の商品を売りつけようとする人が多いという事です。

私も過去に書いた記事「将来の不安を無くすために老後資金の計画を建てましょう」で財政破綻の可能性がある旨書いて不安を煽りつつ、老後の事を考えてもらうおうとしていました。財政破綻については有りえない話では無いのでしっかり考えて頂きたい気持ちは変わりませんが、余計な不安を煽ってしまった事による反省を込めて今回の記事を書きました。

なお、先述のO前氏と高橋氏の話の詳細は以下の動画を参照ください。

コメント